Les banques centrales et le risque inflationniste

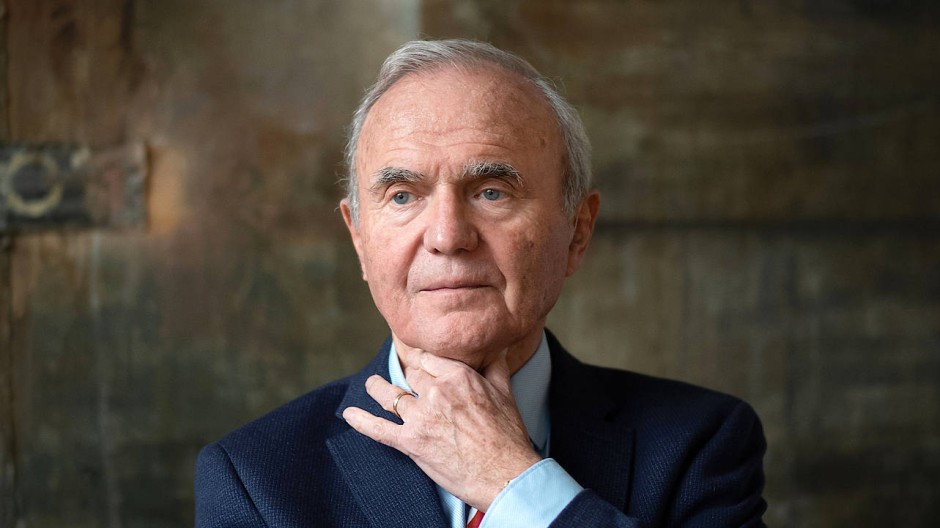

par Otmar Issing

Nombre de pays connaissent un taux d’inflation jamais atteint depuis des décennies : 6,2% aux USA, 4,2% au Royaume-Uni, 5,2% en Allemagne et plus de 4% dans la zone euro.

Certains observateurs estiment qu’il s’agit d’un phénomène passager, d’autres craignent qu’il ne faille se préparer à une longue période de hausse des prix due à une politique monétaire expansionniste et au creusement des dettes publiques.

Néanmoins, les uns comme les autres admettent que certains des facteurs à l’origine de la récente poussée inflationniste vont bientôt disparaître. Les prix n’ont pas beaucoup augmenté en 2020, et ils ont même diminué dans certains cas, d’où un niveau de référence assez bas pour la mesure de leur hausse en 2021 par rapport à l’année précédente. On considère généralement que la hausse du prix du chauffage, du gaz, de l’essence et du diesel est aussi temporaire. Aussi peut-on s’attendre pour 2022 à une baisse significative de l’inflation globale presque partout dans le monde.

Cependant, à long terme nous devrons nous adapter à un prix plus élevé des combustibles fossiles afin de lutter contre le changement climatique. Et même si la flambée du prix des matériaux de construction, des puces électroniques et des matières premières ne se poursuit pas indéfiniment, ce ne sera sans doute pas la fin de nos difficultés.

Le problème est mondial. Lorsque la Chine a fait son entrée sur les marchés internationaux dans les années 1990, le flot de marchandises bon marché qui en a résulté a exercé une pression à la baisse non seulement sur les prix, mais aussi sur les salaires. Inquiets des pertes d’emplois, les syndicats étaient réticents à réclamer une hausse des salaires. Mais aujourd’hui ces pressions s’atténuent.

Ce serait une erreur de croire que la mondialisation est terminée, mais le fait est que l’intégration économique internationale a ralenti en raison de la pandémie, du protectionnisme de Trump et de la baisse de l’offre de main-d’œuvre chinoise due au vieillissement de sa population. L’économie mondiale pourrait donc exercer une pression inflationniste plus soutenue que par le passé.

L’idée que l’inflation actuelle est temporaire suppose que le chômage mondial reste important et que les syndicats sont faibles. Il n’y aurait alors aucune raison de s’attendre à ce que les salaires augmentent de manière significative et entraînent durablement une hausse des prix.

Mais cela ne se passera peut-être pas ainsi, car l’économie mondiale est à un tournant : la situation pourrait évoluer de la déflation à l’inflation. Au niveau national, le manque de main-d’œuvre dans de nombreux secteurs pousse les salaires à la hausse. Ainsi la pénurie de chauffeurs routiers au Royaume-Uni s’est traduite par des offres de salaire considérablement plus élevées. Bien sûr, le marasme économique provoqué par la pandémie n’était pas comparable à une récession normale, aussi reste-t-il à voir combien de temps il faudra pour que les hausses de salaires sectorielles se propagent à l’ensemble de l’économie.

Or c’est la politique monétaire qui détermine l’évolution de l’inflation. À court terme, les banques centrales ne peuvent rien faire pour empêcher une flambée des prix causée par des facteurs tels que la hausse des coûts de l’énergie – et elles ne devraient pas essayer de le faire. Il faut surtout que les citoyens et les marchés financiers ne perdent pas confiance dans la détermination des banques centrales à stabiliser l’inflation (généralement autour de 2 %) à moyen terme. Jusqu’à présent, le flot de liquidités qui a inondé les marchés financiers (notamment par des achats massifs d’obligations) a joué un rôle majeur dans la hausse du prix des actifs. Le danger est maintenant que cette hausse, combinée à un accroissement marqué de la masse monétaire, se propage aux prix à la consommation qui sont également affectés par le creusement de la dette publique.

La Fed (Réserve fédérale américaine) et la BCE (Banque centrale européenne) partent systématiquement du principe que les prévisions inflationnistes actuelles sont fermement ancrées au niveau cible de 2 %, et la plupart des prévisions d’inflation concernant les USA et la zone euro confirment ce point de vue. Mais les achats massifs d’obligations par ces banques centrales faussent les attentes du marché.

Les investisseurs qui prévoient une inflation plus importante ont tendance à vendre leurs obligations à la banque centrale à des prix qu’ils considèrent comme élevés. Ces investisseurs pessimistes en matière d’inflation sont donc absents des marchés financiers, d’où une évaluation des anticipations d’inflation faussée à la baisse. Dans de nombreux pays, les sondages effectués auprès des citoyens, des consommateurs et des employés révèlent des doutes croissants quant à la stabilité des anticipations d’inflation au niveau affiché ou souhaité par les banques centrales.

L’inflation ayant disparu des radars depuis plusieurs années, il n’est pas surprenant que les attentes soient orientées vers le passé, à une époque où l’on pensait que la stabilité des prix allait se poursuivre. La crédibilité des banques centrales a joué un rôle décisif pour forger ce point de vue, mais la crédibilité n’est jamais définitivement acquise. Après la baisse prévue pour début de 2022, que se passera-il si l’inflation augmente à nouveau et se stabilise au-dessus du seuil de 2 % pendant une période prolongée ? Les anticipations d’inflation pourraient alors se déplacer soudainement vers le haut.

Ce risque ne doit pas être sous-estimé, surtout lorsque l’inflation est à l’ordre du jour presque partout – ce qui indique un changement d’attitude des citoyens. Pour paraphraser l’ancien vice-président de la Fed, Alan Blinder, l’inflation se produit lorsque les gens commencent à en parler.

Dans ce contexte, il faut aussi examiner les changements de politique monétaire de la Fed et de la BCE. Avec le basculement vers le « ciblage d’un taux d’inflation moyen », la Fed se fixe pour objectif un taux d’inflation supérieur à 2%, de manière à compenser les taux inférieurs à cette valeur cible dans le passé. Néanmoins la crédibilité de la Fed pourrait être soumise à rude épreuve dans le cadre d’une pression inflationniste à la hausse.

De même, la nouvelle stratégie de la BCE montre qu’elle elle adoptera une attitude plus souple quant à un dépassement d’un taux d’inflation de 2%. Sa crédibilité acquise au cours des nombreuses années où elle s’est engagée à faire tout ce qu’il faut pour préserver la valeur de la monnaie commune pourrait alors elle aussi se voir remise en question.

Le monde est en pleine transformation. Les banques centrales font face à tant d’incertitude qu’elles ne pourront peut-être plus s’appuyer sur leurs modèles traditionnels. C’est une raison supplémentaire pour veiller à ce qu’il n’y ait aucun doute quant à leur détermination à défendre la stabilité de la monnaie. Continuer les achats d’obligation à grande échelle et décider de mesures pour de longues périodes dans le cadre du guidage des anticipations (forward guidance) est devenu totalement inapproprié.

Traduit de l’anglais par Patrice Horovitz

Copyright: Project Syndicate, 2021.

www.project-syndicate.org